Якщо фінансист просто виконує завдання від керівника, то фінансовий директор несе відповідальність за всі фінанси компанії. Він аналізує стан бізнесу, визначає проблемні сфери, підказує шляхи підвищення ефективності, робить прогнози — допомагає не втрачати гроші в кризу.

Євген Горячев уже понад 10 років займає позицію CFO. Він має 20 років досвіду у функції фінансів таких компаній як Mars, PepsiCo, Danone та Gloria Jeans.

У бліц-інтерв'ю Євген пояснив, з якими складнощами може зіткнутися молодий фінансовий директор і як до них підготуватися.

Крок 1. Визначте свій шлях розвитку

Фінансовому директорові важливо мати досвід у двох основних блоках фінансів. Він має розуміти, як працює:

- бек-офіс, бухгалтерія — фінансові операції, облік та звітність (тут більше алгоритмів).

- управлінські фінанси — моделювання та оцінка ініціатив, підтримка ухвалення рішень (тут більше суджень, експертизи).

Якщо розвиватись лише у рамках бухгалтерії (у чітких регламентах), зростання до позиції фінансового директора не буде. Якщо займатись лише фінансовим управлінням — не вистачить розуміння внутрішніх процедур.

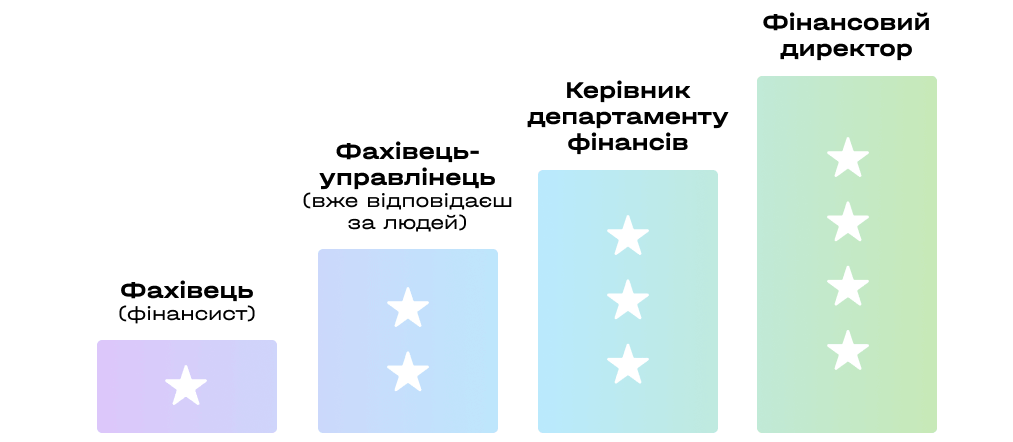

Загалом ланцюжок розвитку фіндиректора виглядає так:

Крок 2. Розберіться із завданнями фінансового директора

Фіндиректор виконує одразу кілька ролей:

- фахівець із фінансів

- керівник фінансової команди

- член ради директорів

Коли фахівець перебуває внизу ієрархії, від нього чекають досягнення результату на базовому рівні та вміння вибудовувати співпрацю. Розвиваючись у рамках функції, він починає відповідати за інших фахівців — і йому вже потрібні навички управління: уміння формувати команди, мотивувати, залучати.

Наступний крок — стати старшим лідером та відповідати за менеджерів, які, зі свого боку, також несуть відповідальність за інших. Тут потрібна стратегічна гнучкість і бачення, широта кругозору, інноваційне мислення, уміння працювати з невизначеністю та розв'язувати складні питання.

Найважливіше завдання фінансового директора — підтримувати ключову мету бізнесу: зростання прибутку на довгостроковій основі. Головна «додаткова вартість» з боку фінансової команди та фіндиректора як лідера функції — це аналіз управлінської звітності, рекомендації, оцінка бізнес-ініціатив, фінансове моделювання, прогнозування та розрахунок сценаріїв.

Існує вислів «цифри завжди коректні, некоректними можуть бути припущення». Цифри отримуємо так: перемножили обсяги на ціни, відняли знижки та підрахували виторг. Але припущення — яке зростання обсягу закласти, які знижки узгодити з клієнтами, як розвиватиметься курс долара чи євро — складно зробити на 100% коректно, тут прихована невизначеність.

Щоби припущення були максимально наближеними до реальності, необхідно брати до уваги багато факторів. У цьому полягає основна складність моделювання.

Крок 3. Сформуйте правильні навички — функціональні та лідерські

Функціональні компетенції з'являються у процесі навчання та набуття професійного досвіду. Складніше з лідерськими компетенціями — їхнє формування залежить від особистості, вчинків та реакцій. Вони виробляються у процесі саморозвитку та багато в чому пов'язані з емоційним інтелектом.

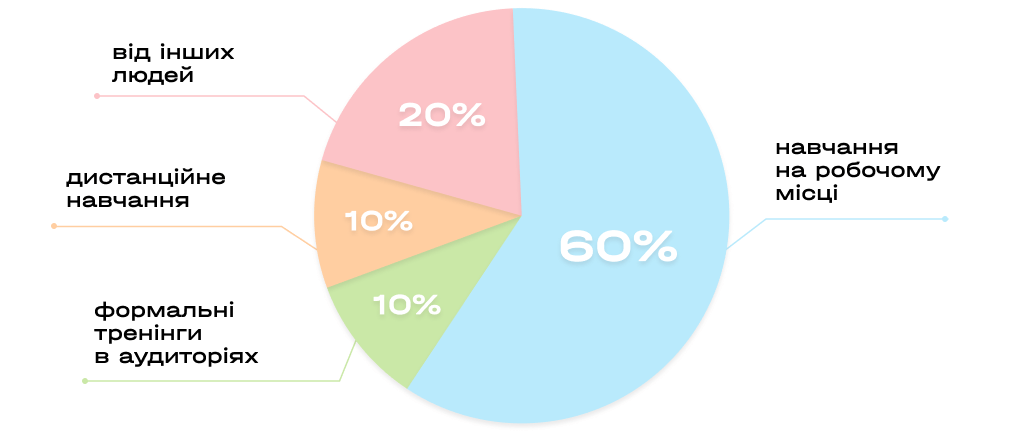

Вдосконалити навички найбільш правильно за формулою 60/20/10/10, де:

Крок 4. Працюйте з колективом на новому рівні

Після того, як ви стали фінансовим директором, велика спокуса продовжити діяти за інерцією як «фахівець» або «менеджер»: не делегувати, заглиблюватися в дрібні деталі, бути залученим до всіх рішень. Це може призвести до неефективності.

Рішення — віддати людям повноваження і почати вибудовувати довіру.

Ще одна потенційна складність — взаємодія з керівниками інших функцій. Наприклад, сейлзи бачать ціль у продажу, а фінансовий директор турбується про прибутковість — продаж «за будь-яку ціну» його не влаштовує. Або відділ товарного забезпечення збільшує запаси для продажу, «заморожуючи» гроші у робочому капіталі. Тут можна зіткнутися з «бункерним мисленням», коли функціональні інтереси та KPI домінують над спільними бізнесовими інтересами.

Рішення — прив'язати зарплату топменеджерів до комбінації економічних цілей (зростання, прибутковість, грошовий потік).

Щоб зрозуміти, як фінансова функція сприймається всередині компанії, потрібно з'ясувати, що про неї думають «внутрішні клієнти» — генеральний директор, функціональні директори та ключові люди з інших функцій:

- як вони сприймають підтримку фінансової функції.

- чи вважають цю підтримку достатньою.

- яку підтримку від фінансової функції хотіли б отримувати.

Це формує розуміння того, як налагоджена крос-функціональна взаємодія фінансів з відділом продажу, маркетингу, операцій та іншими. Якщо авторитет фінансової функції та її вага у процесі ухвалення рішень невисока, це потрібно виправляти.

Крок 5. Навчіться зчитувати тривожні сигнали

Зайшовши на посаду, фіндиректорові необхідно оцінити фінансове здоров'я бізнесу — подивитися на прогноз щодо грошового потоку компанії та визначити, чи достатньо коштів.

Якщо такої можливості немає, дійте за таким алгоритмом:

- Перевірте, чи має компанія прострочену кредиторську заборгованість. Чи вистачає фінансових ресурсів, щоб вчасно закривати свої зобов'язання. Якщо борг є, то це тривожний дзвінок — з'являється ризик касового розриву, але важливо розуміти, тимчасова ситуація чи постійна.

- Подивіться, чи має компанія позики у банках. Якщо ні, їх можна буде залучити у разі касового розриву. Якщо є, обчисліть відношення боргу до EBITDA (показник вище 2,5 каже, що ситуація серйозна та потребує виправлення).

- Оцініть прибутковість — наприклад, операційний прибуток, від якого залежить EBITDA. Проаналізуйте величину та динаміку. Подивіться, чи забезпечить вона у середньостроковій перспективі «здорове» співвідношення боргу та EBITDA. Якщо в компанії виникають складнощі з прибутковістю, найчастіше бізнес скорочує витрати та інвестиції — і продаж, як правило, теж починає знижуватися. Входження в таку спадну спіраль дуже небезпечне, це замкнене коло.

Крок 6. Вникніть у Sales Growth, Profitability, Cash Flow

Це ключові показники, якими має керувати фінансовий директор.

Зростання продажу (Sales Growth).

Фіндиректор та його команда — партнери з точки зору збільшення продажу, і підтримку вони надають через аналіз результатів, прогнози та виявлення проблемних сфер, на яких потрібно сфокусуватися. Причиною може бути, наприклад, просідання якогось каналу або зміщення продуктів у бік дешевших.

Щоб усунути проблемні сфери, потрібно аналізувати всі компоненти продажу: ціноутворення, знижки торгових мереж, акції, продуктовий, регіональний і канальний мікс. Найкраще зростання — те, що максимізує валовий прибуток, тобто прибуток після вирахування з продажу змінних витрат за продукт.

Прибутковість (Profitability).

Щоб прибуток був максимальним, потрібно більше продавати і менше витрачати — це математика. Потрібно відстежувати, яка стаття зростає, наскільки і як це корелює зі швидкістю зростання продажу. Якщо ви помітите відхилення від норми, потрібно обговорити їх з керівниками відповідних функцій. Важливо зрозуміти, які витрати є інвестиціями у майбутнє зростання, а які збільшуються через зниження ефективності.

Весь бізнес-контент у зручному форматі. Інтерв'ю, кейси, лайфхаки корп. світу — у нашому телеграм-каналі. Приєднуйтесь!

Грошовий потік (Cash Flow).

Ця метрика — похідна від зростання продажу та прибутковості, але в ній також враховуються капітальні витрати, зміна робочого капіталу, податкові платежі та відсотки за позикою. Щоб максимізувати грошовий потік, потрібно керувати кожним із його компонентів.

Наприклад, для управління робочим капіталом необхідно:

- знайти баланс між обсягами продажу та перенесенням термінів сплати для клієнтів.

- збільшити відстрочення платежів постачальникам не на шкоду цінам та якості.

- забезпечити такі запаси сировини та готової продукції, щоб відповідати очікуванням клієнтів та не «заморозити» надто багато грошей.

Крок 7. Пройдіть «бойове хрещення» складнощами

«Бойовим хрещенням» стають усі ті ситуації, які не зустрічалися раніше або в яких ви були в іншій ролі.

- Касовий розрив, реальний чи потенційний — сам по собі розрив не проблема, якщо є можливість його профінансувати.

- Залучення фінансування — коли потрібно підготувати необхідну інформацію та провести зустріч із банком.

- Відстоювання своєї позиції — наприклад, коли фінансовий директор представляє бюджет перед власником чи радою директорів. Це вимагає лідерських компетенцій, управлінської сміливості та зрілості, вміння довести своє бачення.

- Формування порядку денного ради директорів, підготовка до наради та презентація додають фінансовому директору сміливості.

- Глобальна криза — якщо у зовнішньому середовищі щось змінюється (наприклад, девальвація), до того ж різко й у короткий проміжок часу.

У кризу фіндиректор стає ключовою фігурою компанії, тому що функція фінансів починає домінувати — вона першою оцифровує та розуміє наслідки для компанії. Відділ фінансів має оперативно запропонувати заходи для захисту продажу, прибутковості та грошового потоку.

Фінансовому директору за цих умов, по-перше, потрібно створити відчуття терміновості у ради директорів чи керівної команди. Він має показати сценарії розвитку ситуації, якщо нічого не робити, і дати зрозуміти, що діяти потрібно швидко та злагоджено.

По-друге, важливо заздалегідь скласти список заходів для захисту прибутковості, наприклад:

- заморожування набору персоналу.

- скорочення рекламних витрат.

- мінімізація накладних витрат.

- заборона тренінгів, відряджень.

- перегляд умов договорів із постачальниками та оренди.

- перегляд та скорочення капітальних витрат.

- локалізація постачальників, щоб оплата була у національній валюті.

- оптимізація запасів сировини та матеріалів.

- пропозиція щодо зміни цін.

Крок 8. Розвивайте нові компетенції

Працюючи в компанії Mars, я одного разу запитав головного фінансового директора корпорації: «Які компетенції для вас найважливіші?» Я думав, він зануриться в експертну сферу, а він сказав: «Усі ті, що стосуються роботи з людьми».

На керівних посадах дієш через людей — тому важливим є вміння мотивувати команду, керувати баченням, ціллю та конфліктом. Навіть зрілий фінансовий директор має у цьому розвиватися — тут немає фінальної точки чи універсальної моделі.

У функціональній частині важливо удосконалювати стратегічне бачення — розуміти, куди розвиваються фінанси. Зараз автоматизується все, що може працювати за алгоритмом. З часом облік та підготовка звітності виконуватимуться автоматично — оператор хіба що перевірятиме дані, щоб не було «ненормальних» відхилень.

Що стосується управлінських фінансів, велику роль гратиме штучний інтелект і машинне навчання, оскільки матимемо справу з Big Data, і в цих масивах потрібно буде «виловлювати» відхилення, бачити тренди та використовувати алгоритми.

Функція FP&A — Financial Planning and Analysis — все більше замінюватиметься на XP&A, де X означає X-functional (крос-функціональний) підхід. Межі між функціями будуть стиратися, а аналіз та планування робитимуться спільними зусиллями. Ще 5–10 років і модель функціонування фінансів зміниться.

Бажаєте отримувати дайджест статей?